| “Con la reversión de la pandemia, era de esperar una normalización del sector del Gran Consumo. Sin embargo, en este inicio de año hemos experimentado multitud de efectos en ambos sentidos, como el repunte de la inflación, la guerra de Ucrania, la crisis de transporte o la recuperación del fuera del hogar (OOH). Por ello, es más importante que nunca para las empresas desagregar cada uno de ellos, para poder apalancarse en los favorables y minimizar los desfavorables”. Así puso en contexto la situación del Gran Consumo en España Jorge Folch, director general ejecutivo de Kantar, división Worldpanel, en el evento Desayunos con el consumidor 2022: Un salto cualitativo para crecer.

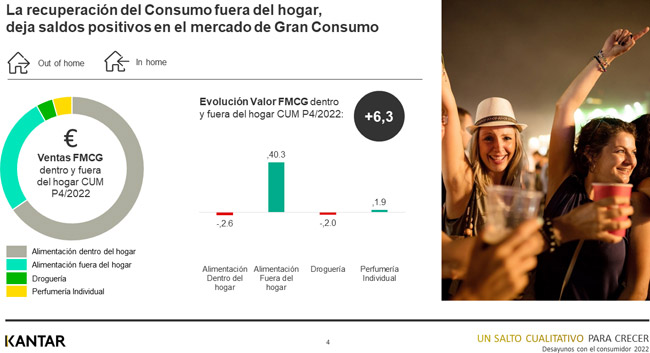

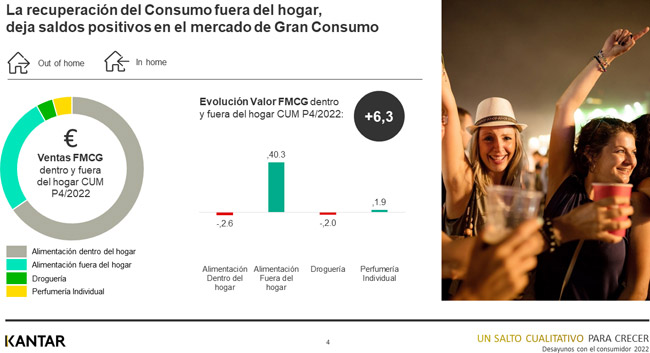

Durante la jornada, distintos expertos de la consultora analizaron cómo está afectando la subida de precios al sector del FMCG −Gran Consumo−, la evolución de la confianza de los compradores y qué va a pasar con el consumo fuera del hogar tras la pandemia en un contexto de gran incertidumbre económica. En ese sentido, Folch destacó que la recuperación del consumo fuera del hogar ha dejado saldos positivos en el sector a finales de abril, con una evolución en valor dentro y fuera del hogar del +6,3%.

Gestionar el entorno de inflación

Hay cinco cambios estructurales fundamentales que están influenciando la evolución del sector: el estancamiento poblacional, la reducción del número de cestas, la consolidación de canales emergentes, la recuperación de hábitos precovid-19 y el teletrabajo. Sin embargo, “la evolución de los precios es el factor más preocupante a corto plazo y se debe al fin de la crisis sanitaria y a las políticas monetarias implementadas, agravadas con la guerra y la huelga de transportistas”, según explicó César Valencoso, experto de Kantar.

Valencoso mostró que la inflación no afecta igual a todos los sectores: en el caso del FMCG, se situó en un 4,9% entre enero y abril de 2022 –sin frescos perecederos–, la cual es alta, pero más suave que la inflación general, que se acercó al 10%. Además, los análisis de la consultora confirman que la inflación y la demanda no están correlacionadas, debido a que se trata de productos de necesidad básica. Es decir, ante la subida de precios, los españoles no optan por comprar menos alimentos y bebidas, sino que reducen antes su gasto en otros productos y servicios.

“Los efectos de la crisis comienzan en cuanto nos la creemos”, indicó Valencoso para explicar que la situación puede ser preocupante, pero no por los indicadores, sino por la desconfianza y la desinformación del consumidor: a pesar de que solo un 35% de los consumidores buscan activamente ajustar su gasto, la alarma mediática y el incremento de oferta de productos de menor precio puede llevar a otros a comprar productos de categorías más baratas, a través de la marca blanca o de distribuidor, provocando lo que se denomina el efecto downtrading. Según la consultora, este efecto todavía no es muy pronunciado, pero podría llegar a serlo en un futuro próximo. En este punto, los datos indican que son los retailers quienes, al aumentar el surtido y la presencia de la marca de distribuidor en sus lineales, empujan al consumidor a esta opción. Ello podría llegar a reducir el gato de los hogares hasta un 10%, con el consiguiente impacto para el sector.

Kantar propone una reflexión en este sentido: evitar el café para todos. Dos terceras partes de la población tiene motivaciones diferentes al precio a la hora de elegir qué compran y dónde compran. Las marcas y los detallistas deben elegir qué palancas son más afines a cada grupo de consumidores y a su clientela en particular. Adicionalmente, Kantar recuerda que actuar con medidas anticíclicas tiene recompensa: las marcas que inviertan más en publicidad, aumenten su presencia en tienda y mantengan su inversión promocional tendrán más probabilidades de salir victoriosas.

Comportamiento del consumidor fuera del hogar

El alivio de las restricciones y la eliminación de mascarillas tras dos años de pandemia ha provocado que el consumo fuera del hogar avance en el camino a la normalidad y haya conseguido una recuperación del 96% en el primer trimestre de 2022, y ello a pesar de la incertidumbre económica provocada por la inflación, la guerra en Ucrania o los efectos de la huelga de transportistas.

“Aunque 9 de cada 10 personas ya hemos vuelto a consumir fuera de casa, la recuperación máxima vendrá de la mano del heavy consumer y con el aumento de la frecuencia de consumo, que todavía es un 23% menor”, explicó Cristina García Fuente, experta en consumo fuera del hogar en Kantar, división Worldpanel. Por su parte, el incremento del ticket también seguirá aportando valor, pues, a pesar de que los precios suban −de media, un 10% por compra−, los consumidores están dispuestos a pagar más.

Otro de los aspectos y tendencias a tener en cuenta es la transformación en variedad de plataformas y canales que está sufriendo el sector en los últimos años. Aunque, sin duda, el delivery destaca como uno de los canales que se ha consolidado recientemente, consiguiendo en 2021 un aumento de 9 puntos de penetración con respecto a 2019, y ya genera 4 veces más ocasiones de consumo que el ecommerce. Sin embargo, la experta explicó que en este canal también hay muchas oportunidades por explotar, “por ejemplo, solo el 19% de las ocasiones deldelivery incorpora bebidas”.

García destacó también las buenas cifras obtenidas por los restaurantes de servicio rápido (QSR) versus el resto −la independiente, la organizada y el full service−, en parte, gracias al buen desarrollo que ya tenían del delivery antes de la pandemia y por su capacidad de atraer a nuevos compradores, mediante la innovación.

Buscar y capturar palancas de crecimiento

Rebeca Mella y Joan Riera, expertos en gran consumo en Kantar, división Worldpanel, fueron los encargados de exponer las bolsas para el crecimiento para las marcas. Para ambos, conseguir nuevos territorios de consumo sería la primera de esas claves. De hecho, según un análisis de la consultora, las marcas que ganan presencia fuera de sus ocasiones core obtienen en promedio un 15% del aumento en valor (2021 vs 2019) y, de ese crecimiento, el 70% viene explicado por el avance en nuevos territorios de consumo. “Una forma de ganar presencia fuera del core es entender que no siempre comemos ni cenamos igual y esto genera oportunidades, ya que tenemos que adecuar nuestros productos a cada ocasión”, explicó Mella.

Otra palanca de crecimiento sería revisar que la oferta cubra las tendencias emergentes, como la conveniencia, que ha resurgido al recuperar el ritmo fuera de casa, convirtiéndose en la motivación de consumo que más crece en 2021. Además, según Riera, “la practicidad no solo se elige a la hora de escoger un producto en concreto −ready to eat−, sinotambién en la forma de cocinar: un 25,5% de los encuestados por Kantar aseguran preparar la comida de toda una semana en un mismo día −Batch cooking− y un 33% dice que come tupper en el trabajo”. Asimismo, el experto identificó el placer como otra tendencia importante y puso el ejemplo de las alternativas vegetales: “no basta con ser veggie, también se busca que los sustitutivos cárnicos tengan buen sabor”.

Una forma de aumentar en valor también sería expandirse en canales, tanto en los tradicionales como en los emergentes; concretamente, han hablado de surtido corto −enseñas cuyo modelo está intrínsecamente relacionado con la apuesta por su marca de distribución− y de quick commerce o comercio rápido. Sobre el surtido corto, Mella indicó que “las marcas de fabricante aportan compradores exclusivos por categoría. Es por esto por lo que los distribuidores deben aprovechar a los clientes que tienen en tienda para que compren más productos”. La experta también dio un dato muy llamativo, y es que, si nos fijamos solo en el canal online, hoy en día Amazon consigue casi el mismo número de clientes que Mercadona en alimentación.

Por su parte, el quick commerce ha llegado para romper la inconveniencia que genera el ecommerce: el tiempo de espera entre pedidos. Desde Kantar, han visto que un 65% de los hogares de las grandes ciudades conoce el concepto de comercio rápido y a sus principales actores, y casi un 20% ha efectuado alguna compra en este tipo de canal, y, además, 2 de cada 3 volverían hacerlo. “Aquí vemos una palanca de crecimiento para las marcas que pasa por ofrecer al consumidor productos que realmente vayan a satisfacer esas necesidades mediante este canal”, añadieron los expertos.

La siguiente bolsa de crecimiento para los expertos sería conectar con más consumidores a través del poder de la historia de la marca, y, por último, empezar a jugar al valor, lo que implicaría entender el empuje de la oferta premium, la cual crece en todas las categorías y servicios, para capitalizar la oportunidad de estas ocasiones de consumo. |